無申告

2018年08月10日「今まで申告したことがない!どうしよう!」という経営者のみなさんへ

何をどうすればいいか? 「無申告」についてすべてお答えします。

無申告の経営者は意外に多い?

「事業を始めたものの、何をどうしていいか分からず、気がつけば、すでに○年も経ってしまった」

「申告しなきゃいけないことは分かっているけど、ついつい、忙しさにかまけてほったらかしにしてしまっていた」

こういうお客様は意外と多いです。もちろん、無申告のままでいいわけはありません。

無申告だとどうなるか?

1)税務署に見つかれば、過去5年分の税金を払わされることになります!

納める税金は次の通りです。

| 納税者 | 本来、納めるべきだった税金 | 申告しなかったことに対する ペナルティ |

|

|---|---|---|---|

| 個人事業者 | 所得税 | ・個人住民税 ・個人事業税 |

・無申告加算税 ・延 滞 税 |

| 法人 | 法人税 | ・法人住民税 ・法人事業税 |

|

ペナルティは申告がなかったことに対するペナルティである「無申告加算税」と納税が遅れたことに対するペナルティである「延滞税」のふたつです。

詳しくは「無申告に対するペナルティとは?」をご覧になって下さい。

ただし、税金に関わるペナルティにはもうひとつ「重加算税」といわれるものがあります。

この「重加算税」が課されるのは、いわゆる「仮装・隠ぺい」があった場合です。

「仮装・隠ぺい」とは、本当でないことを本当であると偽ったり、実際の姿を隠したりすることで、要は、意図的に売上を隠したり、経費を水増ししたりすることをいいます。いわゆる脱税行為です。

ですから、「無申告」だったから、全ての場合に「重加算税」が課されるわけではありません。同じ「無申告」でも、悪質な場合に限られます。

「重加算税」は、申告によって納めるべき税金の40%です。

本来の税金が100万円だったら、40万円をプラスして納めなければいけないということです。

注意して下さい。

2)国民健康保険料も追加で支払わされることになります!

個人事業者で国民健康保険に入っている方が過去の申告をすれば、自動的に国民健康保険料も払わされることになります。

3)申告していないと、所得を証明するものがないから・・・

●銀行からお金が借りられない

●クレジットカードが作れない

●幼稚園、保育園の保育料の補助が受けられない

ということになります!

数年分の税金を払うことは確かに大変です。でも、払わないでいることのデメリットはもっと大変です!

ちなみに、税金や社会保険料は、たとえ、自己破産したとしても免除されることはありません。どこまでも払えと言ってきます。

なぜ、無申告はバレてしまうのか?

●税務署に提出された「法定調書」でバレる

●税務署に提出された「資料せん」でバレる

●タレ込みでバレる

●SNSやブログでバレる

税務署の「反面調査」でバレる

たとえば、ある会社に税務調査が入って、その会社があなたに材料代を払ったという経理処理をしていたとします。でも、税務署としてはそれが本当にあなたに支払われたかどうかわかりません。

そこで、税務署の調査官はあなたのところに行って、その材料代が本当にあなたに支払われたかどうか-つまり、あなたの収入になっているかどうか-の確認をします。これが「反面調査」といわれるものです。

その時、本当にあなたがその材料代を受取っていたとしたら

「ところで、その受取った材料代について申告なさってますか?」

と聞いてきます。もし、あなたがその申告をしていなかったら・・・。

税務署に提出された「法定調書」でバレる

「法定調書」というのは、報酬や不動産の使用料などの支払いをした会社などが、年に1度、どこの誰にいくら支払ったかを税務署に報告する書類のことです。

そこから無申告であることがバレてしまいます。

何かと話題のFX取引も、この法定調書が税務署にしっかり提出されていますから、「このくらいならバレないだろう」などというのは、単なる思い込みに過ぎません。

税務署に提出された「資料せん」でバレる

「資料せん」というのは、会社や個人事業主に対し、一定期間に行った取引(売上、仕入、外注費、諸経費など)について、その相手先や取引の内容、金額などを記載し、税務署に提出させるための書類です。

ただし、これは先の「法定調書」と違って、あくまで「提出をお願いします」というものです。強制ではありません。

とはいっても、そこにあなたの名前が書かれていて、あなたが申告していなかったら、やはり、無申告はバレてしまいます。

タレ込みでバレる

もちろん、税務署は「タレ込みがありましたから税務調査に来ました」なんて言いませんから、正確にどのくらいタレ込みで無申告がバレているのかわかりませんが、意外と多いといわれるのが、このタレ込みです。

SNSやブログでバレる

フェイスブックやインスタグラムなどにアップされた写真や文章も税務署からしっかりチェックされています。

それをきっかけに税務調査に入られたり、修正申告に応じるはめになった例はネットで検索しただけでもたくさん出てきます。注意して下さい。

無申告に対するペナルティとは?

ペナルティには次のふたつがあります。

(1)無申告加算税

申告書を提出しなかったことに対するペナルティです。

| 納付すべき本来の税金 | 税率 |

|---|---|

| 50万円までの部分 | 15% |

| 50万円を超える部分 | 20% |

①.50万円×15%=7万5千円

②.(120万円-50万円)×20%=14万円 ①+②=21万5千円

ただし、税務署から指摘される前に、自主的に申告をした場合は、税率は5%に軽減されます。

120万円×5%=6万円

(2)延滞税

税金の納付が遅れたことに対するペナルティです。

※納付すべき所得税は、上記と同様に120万円とします。①.H29.3.16~H29.12.31間(291日)

120万円×年2.7%×291日/365日=25,831円

②.H30.1.1~H30.8.5間(217日)

120万円×年2.6%×217日/365日=18,549円

①+②=44,300円(百円未満切捨て)

ただし、これに地方税の延滞税が約4万円加わりますから、延滞税の合計は約8万4千円にもなってしまいます。

また、平成25年分の確定申告書を提出せず、税務署の指摘を受けたため、平成30年8月5日になってようやく申告書を提出して、所得税120万円を納めた場合は次の様になります。

| 無申告加算税 | 21万5千円 | (自主的に申告していれば6万円です!) |

| 所得税の延滞税 | 14万5千円 | |

| 地方税の延滞税 | 13万7百円 | |

| 合計額 | 27万6千円 |

どうです? おととしの申告をさぼっていたので、自主的に申告をした場合は所得税額120万円の場合でペナルティは約8万4千円です。

でも、これが5年前の申告で、しかも、税務署から指摘を受けて申告をした場合は27万6千円にもなってしまいます。3倍以上です。

ついつい無申告のまま今まできてしまった―という場合でも

●税務署から指摘を受ける前に、自主的に申告すること

が大切だということが、よくお分かりいただけたと思います。

今まで無申告の場合は、先ずは、何をどうしたらいいのか?

今まで

●法人で「設立届出書」を税務署に出していない場合

は、先ず、届出書を出して下さい。

届出書を出していない場合は、あなたがどこで、どんな事業をやっているのかが税務署にわかりません。

では、届出書はすでに出しているが、申告書は提出していないという場合はどうしたらいいでしょうか?

この場合は、なるべく早く、売上や仕入れ、そして経費の金額を集計して所得金額(いわゆる儲け)を計算し、申告書を提出しなければいけません。そのためには次の様な書類や資料が必要です。

●売上代金

・請求書

・領収書の控え

・普通預金の通帳(売上代金が入金された口座)

●仕入代金

・仕入先からもらった請求書

・領収書

・普通預金の通帳(仕入代金が支払われた口座)

●経費

・領収書

・レシート

・カードの利用明細

●人件費

・給与台帳(誰々にいつ、いくら払ったというメモ書きでも構いません)

こういった書類や資料が揃えば、申告書を作ることができます。

でも、自分じゃどうやっていいのか分からない-そういう時は

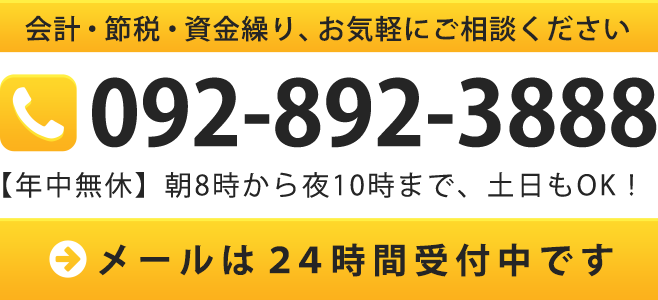

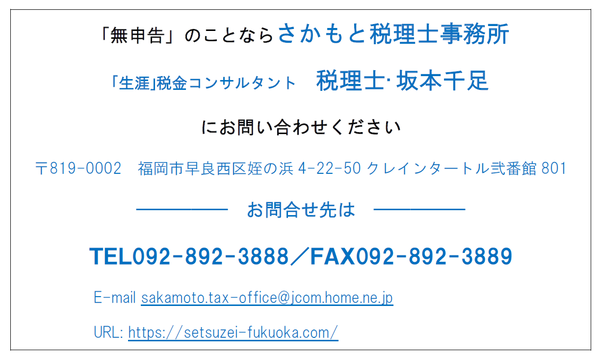

ぜひ、さかもと税理士事務所にご相談下さい。

責任をもって申告のお手伝いをさせていただきます。

| 前のブログ記事へ | 次のブログ記事へ |