節税と車両借上料~無税で車両借上料を計上する方法

2021年11月28日

節税ブログ その87

●節税と車両借上料~無税で車両借上料を計上する方法

■社員の車を会社の業務に使う場合

車を会社の仕事に使うことは業種に関係なくごく一般的な話ですが、車の使用も会社名義の車を使う場合と個人名義の車を会社が借りて使う場合のふたつのケースがあります。

後者の場合、会社は個人名義の車を使わせてもらうわけですから、当然、個人に対して“使用料”を支払う必要があります。

問題はいくらまでなら、それが会社の経費として認められるか、また、使用料を受け取る個人の側で課税対象とならないか-ということです。

ところで、車に関して認められる経費としては大きく分けて次の2つのものがあります。

1.実費相当額

2.レンタル料相当額

1の実費相当額とは、仕事上で車を使うのに必要なガソリン代や会社の近くに車を駐車させておく場合の駐車場代等が考えられます。

これらの費用は会社の業務上必要な経費ですし、受け取った社員にとっては当然、非課税の扱いとなります。

■通勤手当ては別の取り扱いとなる

個人の車を会社の業務に使うということは、当然、通勤にも使うということになります

1に書いた実費相当額は前者の会社の業務に使った場合の費用です。

ですから、通勤費と営業活動に必要な実費相当額とは別々に計算することも可能です。

前者の通勤費用は、たとえば、自宅から会社までの距離が片道10Kmであれば、1ヶ月当りの合理的な運賃は7,100円という様に距離に応じてこまかく税務上の非課税限度額が決められています。

ところで、この距離に応じた通勤手当の非課税限度額というのは、車だけではなく、自転車も含む「交通用具」全般に対して決められた金額です。

自転車は、当然、燃料代はかかりませんから、この非課税限度額は、公共交通機関を使った場合の一般的な交通費を基準に決められたものと考えられます。

■車のレンタル料相当額とは

次のレンタル料相当額とは会社がリース会社から車をレンタルした場合の諸費用のことを言います。

具体的には

・自動車税

・重量税

・自賠責保険料

・任意保険料

・車検代

といったものがあげられます。これらの費用の年間平均額を車種別にみると、これはあくまでひとつの例ですが

・軽自動車 131,635円

・コンパクトカー 170,715円

・ミニバン 201,915円

といった金額を要するものと考えられます。

また、減価償却費も必要です。仮に車両価格150万円の軽四輪を定額法で償却した場合の償却費は年間37万5千円、月額で31,250円となります。

■業務に使用する割合の見極めがポイント

ただし、以上の金額はプライベートな部分も含んだ金額ですから、実際の業務上の費用は使用日数、使用距離等を基準に割り出す必要があります。

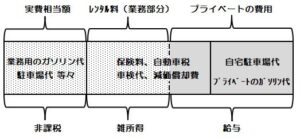

以上の話を図にまとめると以下の様になります。

・先ず、業務に要するガソリン代、会社近辺の駐車場代等の実費相当額は会社経費であり、社員個人にとっても非課税扱いとなります。

・次の保険料や減価償却費のうち業務割合に応じる額は、受取る社員にとっては雑所得に該当しますが、雑所得の計算は収入から、その収入を得るために支出した経費を引いて計算しますから、実質的には課税関係は生じないはずです。

・社員に支払われる借上げ料のうち、上記ふたつの合計額を超える部分は社員に対する給与の扱いとなります。

社員名義の車の登録年月日や業務に使用される頻度、走行距離等によって借上料は大きく違ってくると思われます。しかし、今日お話した方法を使えば会社にとっても、また、社員にとっても、これは決して損にはならない話だと思います。

ぜひ、社長の会社でも検討してみてはいかがでしょうか。

車の借上げ料について詳しくお聞きになりたいと思われたら

「生涯」税金コンサルタント

さかもと税理士事務所 税理士・坂本千足

にお問い合わせください。

〒819-0002 福岡市早良西区姪の浜4-22-50クレインタートル弐番館801

――――― お問合せ先は ―――――

TEL092-892-3888/FAX092-892-3889

| 前のブログ記事へ | 次のブログ記事へ |